想幫74歲母存股0050! 網一面倒搖頭:拿去玩卡實在

(2026/02/26 16:06)萬點買股照賺股息 存股達人2020口袋名單大公開

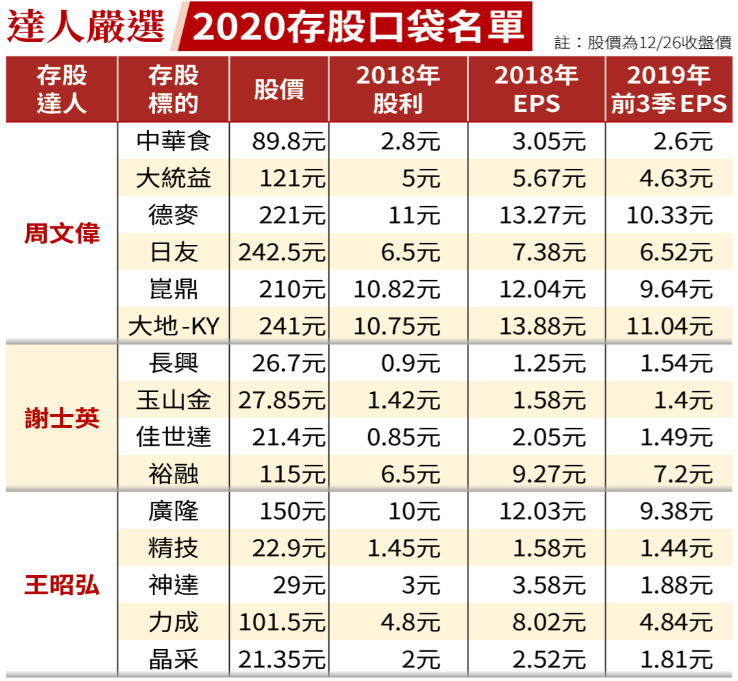

台灣加權指數創29年新高,準備挑戰歷史高點,許多好公司股價也水漲船高,存股族心中不免有些遲疑:現在到底還能不能存股?年領百萬股息的3位存股高手,告訴你萬點存股心法,以及2020年口袋名單。

「台股在萬點之上,現在還可以存股嗎?」這是眾存股族的疑惑。

其實台灣上市櫃公司近5年獲利表現亮眼,發放的現金股利逐年提升,根據統計,2018年整體現金股利約1兆4千億元,2019年又創新高,達1兆4千3百多億元。這意味著不管大盤震盪或個股漲跌,存股族每年仍然能領到一筆穩定的現金。

展望2020年,本刊特別專訪三位存股高手,包括曾是流浪教師的「華倫老師」周文偉、高師大兼任副教授謝士英、價值型投資人王昭弘,他們不僅存股十多年,累積千萬資產,且年領百萬元股息。以下是他們針對2020年存股策略的第一手看法。

華倫老師周文偉:選股不選市 ,挑獲利成長幅度高於股價漲幅的好公司。

很多人都會問,台股上萬點,這時候該不該存股?我的回答是:「選股不選市!」先挑好標的,然後等待別人恐懼時,我再來貪婪,也就是股價大跌修正、外資一直賣超的時候去買。

存股不應該只看加權指數,而是要看「發行量加權股價報酬指數」。證交所在2003年開始編製此指數,將股息還原回去,藉以檢驗台股的長期投資報酬。目前加權指數1萬2千點,發行量加權股價報酬指數已達2萬2千多點,也就是16年來,只要買對股票,股息加上價差收益比想像中還要多。

台股高居萬點之上,就算現在要開始存股,標的也不會難找,因為長期投資報酬率的好壞,關鍵在公司成長性。只要公司獲利成長幅度比股價成長幅度來得高,就可以繼續存。

食品環保股 營收創新高

金融海嘯以來,即使在大盤指數9千點以上買進中華食、大統益、統一超等好公司,股價是持續成長的,但如果10年前買到友達、晶電,現在股價比金融海嘯谷底還低,所以股票不能亂存,一定要挑具成長性的公司。

我還是比較喜歡食品股和環保股,因為不管政經情勢如何變化,每個人都要吃,生活中也都會產生廢棄物和垃圾,如果這些公司市占率高、有訂價權,又一直擴建廠房、增加產能,就是很棒的存股標的。

在操作上,我長期持有的中華食、大統益、統一超、崑鼎、新麥等,絕大多數公司的月營收都持續創新高,且年增率都超過通貨膨脹率,我持有這些公司非常安心、放心、開心。雖然股價漲到相對高點,我也不會賣股票。

即使最近碰到其中一檔股票下跌,我的持股總市值從4千7百多萬元縮水到4千6百多萬元,但未來一年股息仍會創歷史新高。我是投資者,不是交易者,不會因今天股票跌,就不看好它未來5年或長期的發展。

除非公司單季本業EPS(每股稅後純益)比前一年同期減少3成以上,代表公司競爭力明顯衰退,就是賣出換股的時候。相反的,如果車子沒有故障,我就一直坐在上面,持續存股領息,有錢慢慢買,沒那麼多錢時就買零股,前陣子甚至還解約一筆定存,轉進股市。

高師大兼任副教授謝士英:大盤跌就加碼,現金殖利率逾5%是買點。

對於像我這樣的存股族來說,看大盤點數漲跌沒有什麼意義,主要是看手上持股的成長性和現金殖利率,只要公司前3季賺超過前1年、股利逐年增加,或是現金殖利率達5%至6%,我就會繼續加碼。

每年3月至4月,上市櫃公司董事會公布盈餘和股利政策之後,是檢視存股名單的最佳時機,透過現金殖利率預估,汰弱留強,或買進一些現金殖利率不錯的標的。過去一年我加碼的公司包括長興、玉山金、佳世達、裕融等,未來一年若有現金殖利率超過5%的好公司,我也會買進。

用閒錢投資 存股領股息

在操作上,存股和賺價差的想法截然不同,存股沒有停利停損的問題,我的目標就是領股息,不管市場高低起伏,只要手上有閒置資金或領到現金股利,我就會一張張慢慢買。

存股像種咖啡樹,只要持續投入栽種,股數年年增加,股利也會一直增加。目前我手上有包括統一、台塑、南亞、大統益、長興、玉山金、國泰金等,2019年5月台股回檔700多點,我都沒賣,反而加碼。因為遇到股災,股票變得便宜,但是股利卻一毛也不少。只要公司營運和獲利正常,就持股續抱,而且愈跌愈要買。

現在回過頭看,每次出現股災,包括911、311日本大地震、SARS、金融海嘯等,都是進場好時機。與其猜測市場何時崩盤,不如找不受景氣循環影響、有定價能力的公司,例如再窮也會吃的食品和藥品股。

價值投資達人王昭弘:配息穩定最重要,保留一半現金伺機加碼。

很多人都覺得現在全球股市位居高點,但這話題已經說了2、3年,沒人可以預測股災何時發生,因此我仍然參與市場,而且根據過去經驗,就算股災來臨,體質好的公司通常在股價大跌後的6到18個月就會漲回來。目前我保留一半現金,打算等股災時再找機會買進營運不受影響的公司。

重經營狀況 需分散配置

由於抱著「打造退休金」的概念存股,配息穩定很重要,我會特別在意公司的經營狀況,選股指標包括:公司營收和淨收入與前一年相比是持平或更好,且最好是近5年和近10年表現落差不大。此外,股息發放率最好可以大於50%、ROE(股東權益報酬率)近5年或10年維持在15%以上,且股利一年比一年高,像是廣隆、精技、神達、力成和晶采等,目前都符合條件。

長期存股,資產配置很重要,以確保股息的穩定度。我的存股名單通常有15至30家公司,分散在不同產業,且不會在某一家公司投入太多資金,單一公司或產業占總投資金額的10%是上限。存股像種果樹,即便這棵果樹壞掉了,還有其他果樹幫你長果子。

【往下看更多】

►戰火與波動下的投資機會:AI主線未變,資金正尋找下一個成長市場

【熱門排行榜】

►充實營運資金及海外購料 華邦電擬現增2億股

►北市要發錢了!「4大方案」最高補助100萬 申請條件一次看

►荷莫茲通行條件「僅5國達標」 台灣也在名單中