〈ETF大講堂〉晨星:主動型基金績效 不如被動型

主動型資產管理的壞消息變得越來越強烈。

晨星 (Morningstar) 週四 (12 日) 發布了與被動型基金相較的主動型基金的半年度分析。對於任何想要擊敗大盤的人來說,情況並不是很好,尤其是在面對選擇合適的主動型經理人和支付手續費的額外挑戰時。

在截至 2019 年 6 月的 10 年期間,只有 23% 的主動型基金績效高於其被動型基金對手的平均水平。而且,在這 10 年中,最便宜的基金成功率是最昂貴基金的 2 倍 (成功率為 33% 比 14%)。

晨星的被動型戰略研究全球主管 Ben Johnson 說:「重要的是,主動型資產管理是項非常困難的工作,找到優秀的主動型經理人更困難。」

晨星以兩種方式定義「成功」。首先,基金必須在指定期間內存活。在截至 2019 年 6 月的 10 年間,61% 的主動型基金和 78% 的被動型基金倖存下來。其次,該基金還必須產生高於相當被動型管理基金平均值的回報,而不僅是與單一基準指數相比。

可以肯定的是,對於那些迷戀主動型資產管理的人來說,還是有些樂觀的說明。

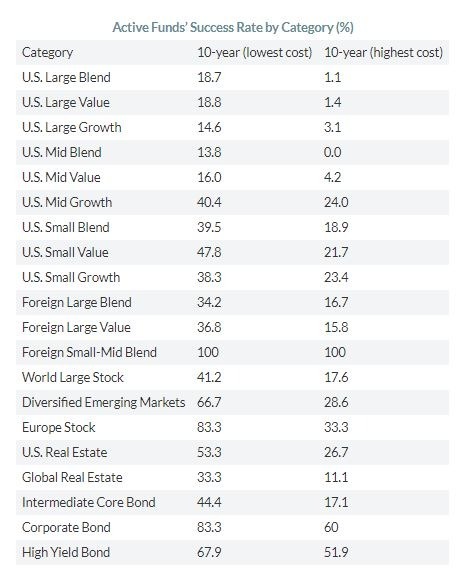

首先,對於何時尋找和雇用主動型經理人才合理有許多明確的模式。它們包括美國以外的股票和固定收益。例如,在過去 10 年中,只有 8% 的主動型美國大型混合基金表現優於被動型基金,但在此同時,82.4% 的外國中小型混合基金和 61.5% 的企業債券基金表現優於被動型基金。

此外,最近主動型基金總體上表現更好。截至 2019 年 6 月的 12 個月中,將近一半、48% 的主動型美國股票基金存活並跑贏其平均被動型同行,這個比率高於截至 2018 年 6 月的 37%。

儘管如此,「近半」與「全部」、「大多數」,甚至半數都無法比較。

這意味著成功可能歸結為尋找最好的回報。

Johnson 說,「如果投資人想找到明確的指南,那就是手續費。」「在任何產業類別中,成本最低的基金打敗大盤的機率高於平均水平。」

下表說明了他的看法。在過去 10 年中,很難找到在哪個產業中投資高成本主動型資產管理證明合理的例子。然而,正如業內人士所說,過去的表現並不能保證未來的結果。

【往下看更多】

►聯準會降息市場將崩盤?黑天鵝基金示警:小心你的期望

►雙貸族屢創新高!「平均負債670萬」專家憂:恐成未爆彈

►沒一個能打?美銀看壞所有亞幣:混亂時代的開始