聯發董事會決議「現金減資25%」 每股退還股東2.5元

(2026/02/24 17:05)美國公司手握大量現金 但抱最多的並不是蘋果公司

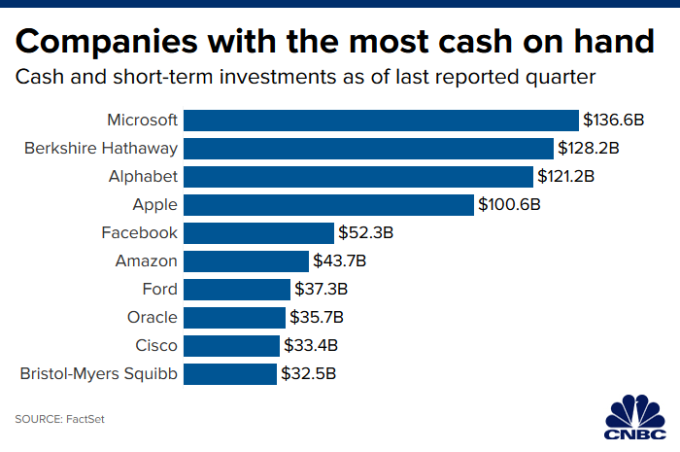

美國公司正坐擁大量現金,一些投資人因此感到沮喪。據 FactSet 統計,截至上一季,微軟 (MSFT-US) 手握現金最多,達 1366 億美元。

排在之後的是巴菲特旗下波克夏公司 (Berkshire Hathaway)、Google 母公司 Alphabet(GOOGL-US) 和蘋果 (AAPL-US),現金儲備分別為 1282 億美元、1212 億美元和 1006 億美元。

公司可以通過資本投資和收購等傳統方式進行支出,也可以買回庫藏股和分紅,向股東返還資金。但一些人認為,返還現金並非良好的治理方式,特別是買回股票,對投資人來說雖然有提振股價的短期效果,但卻打擊了公司及經濟的長期健康。

這些公司之所以抱著現金不動作,可能有很多原因,其中之一,是他們在等待正確的時機。

野村證券分析師 Christopher Eberle 表示,併購是所有這些公司都在考慮的事情,它們正在尋找保持其高增長加速的方法。

Evercore 的 Lee Horowitz 指出,作為應對周期性低迷的一種方式,科技公司特別喜歡手握現金,並利用市場回調來獲取資產。

大部份公司都選擇買回庫藏股,來消化過多的現金,差別只在於多少而已。但是像波克夏這樣,第 3 季現金額餘高達 1280 億美元,準備用其中 7 億美元實施庫藏,就讓一些投資人不太滿意。

Morgan Stanley 表示,和公司的一大筆現金相比,投資人可能因為如此小規模的回購金額感到沮喪。瑞銀 (UBS) 表示,他們對於這家公司並未更積極買回股票,也感到驚訝。

波克夏向來以吃下一整間公司聞名,但自 2015 年以來,公司就沒有進行全面的併購,原因是沒有價格合適的標的。

近來最受矚目的併購,是 Google 打算以 21 億美元收購 Fitbit,以發展可穿戴裝置業務。但這筆交易仍有許多疑問,最大的問題來自反壟斷的調查,這也是現階段環境併購最大的困難之一。

Horowitz 表示,儘管併購活動將繼續,但基於監管環境日趨嚴格,併購規模將大幅縮小,由於風險太多,未來將很難見到大型併購案。

【往下看更多】

►開學日悲劇! 新莊12歲女童墜樓亡 曾吐露與同學不合

►快訊/今天開學!新北12歲女童社區墜樓命危

►焦點類股:台股大漲,載板產業前景最樂觀,南電、景碩、欣興全面漲停表態

【熱門排行榜】

►台股大漲927點又創新高 法人曝2大原因

►聯發董事會決議「現金減資25%」 每股退還股東2.5元

►說好買小車!男友「一見黑絲」變休旅 她氣炸